A multinacional australiana anunciou recentemente a venda das suas minas de carvão a um consórcio indiano. Um balde de água fria nas expectativas dos moçambicanos que aumenta a incerteza nos grandes investimentos.

A Rio Tinto anunciou a venda da mina de carvão de Benga e outros projetos na província de Tete, centro de Moçambique, ao grupo indiano Coal Ventures Private Limited (ICVL). A multinacional australiana vendeu os seus ativos pelo equivalente a 37,3 milhões de euros, muito abaixo dos 2,7 mil milhões de euros a que comprou em 2011.

Em entrevista à DW África, Fernando Lima, jornalista e diretor do jornal moçambicano “Savana”, considera que a operação representa, por um lado, o fim de um “pesadelo” para a Rio Tinto e, por outro lado, “uma nota de realismo muito séria nas expectativas, quer do Governo de Moçambique, quer dos moçambicanos”.

DW África: Como se pode explicar esta decisão da Rio Tinto?

Fernando Lima (FL): Há um problema que tem a ver especificamente com a Rio Tinto. A Rio Tinto fez uma compra que hoje, e mesmo há dois anos, quando o assunto foi analisado, se considera foi muito inflacionada, muito acima do preço. E, nas contas da Rio Tinto, esse ativo e essa venda foram altamente desvalorizados, na ordem dos 3.600 milhões de dólares. Portanto, significa que a sua venda por 50 milhões de dólares, embora seja chocante porque o projeto é muito mais valioso que isso, reflete sobretudo os problemas específicos da Rio Tinto Moçambique.

DW África: Na sua opinião, a decisão da Rio Tinto está relacionada com os elevados custos de exploração e transporte do carvão?

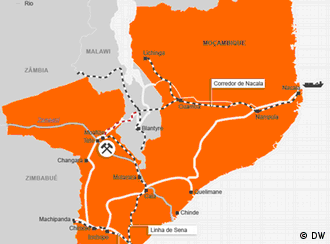

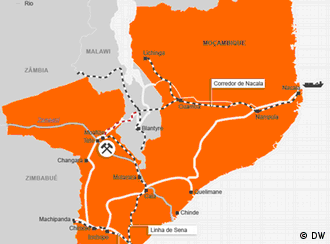

Mapa da exploração e transporte do carvão da província de Tete

Mapa da exploração e transporte do carvão da província de Tete

FL: Sim, tem a ver com os custos de extração e de transporte. Com os atuais preços do carvão nos mercados internacionais e com os atuais custos de extração e transporte, torna-se muito difícil para a Rio Tinto conseguir lucros, a curto-médio prazo. Além disso, a operação da Rio Tinto era diariamente um prejuízo, para não dizer um pesadelo. Ou seja, ao vender [os seus ativos mas minas de carvão] por 50 milhões de dólares, a Rio Tinto viu-se livre de um pesadelo que era um prejuízo diário na sua operação em Moçambique.

DW África: A Vale está também a registar prejuízos. Poderá também seguir a mesma direção da Rio Tinto?

FL: Devemos pensar que essa é uma das possibilidades. De qualquer forma, a Vale tem utilizado outra estratégia. Por um lado, tem vindo a fazer avisos à navegação, no sentido de dizer: a operação é incomportável nos atuais termos porque acumulámos prejuízos no primeiro trimestre, acumulámos prejuízos no segundo trimestre, queremos uma renogociação das atuais condições de exploração do carvão. Também há sinais de que a Vale gostaria de vender uma parte da sua operação em Moçambique a outros interessados. Fala-se que a Vale gostaria de partilhar cerca de 1/3 das suas ações em Moçambique com outra empresa ou consórcio. E a terceira questão é que a Vale pôs em marcha um projeto alternativo: uma outra linha férrea, a linha férrea de Nacala, por onde pensa exportar o grosso do carvão e que pensa que lhe vai baixar os custos.

De qualquer forma, a exportação por Nacala – e os cálculos já foram feitos – diminui cerca de 10 dólares por tonelada a operação que é feita neste momento via Sena. Por isso, é preciso que se alterem radicalmente algumas condições, nomeadamente os custos de operação. E, por outro lado, que nos mercados internacionais o preço do carvão coque (o carvão metalúrgico) aumente para tornar a operação mais rentável.

DW África: Neste momento, a que valor está a chegar o carvão ao porto da Beira e a que valor é que seria rentável?

FL: Segundo números da Vale, só a operação de transporte custa 55 dólares por tonelada. A Vale diz que gasta cerca de 35 dólares com outros custos, nomeadamente com a mina, explosivos, combustíveis e lubrificantes. O que significa aproximadamente 90 dólares a tonelada. Ora a Vale está a vender a tonelada de carvão na Beira a cerca de 100-105 dólares a tonelada para o mercado chinês. Isto significa que praticamente não sobra dinheiro nesta operação. Tudo o que seja preços abaixo dos 120-130 dólares por tonelada são operações com prejuízo. Ou seja, quando o comboio começa a rolar a partir da mina de Moatize já está a acumular prejuízo.

Neste momento, o preço [do carvão nos mecados internacionais] é 1/3 do que era há três anos atrás.

DW África: A resolução deste problema é uma questão de tempo, de espera que o preço do carvão coque volte a subir nos mercados internacionais? E há essa possibilidade?

FL: Em termos de literatura e de previsão de mercados, não há essa previsão. Há uma contração do mercado chinês, que é o grande comprador de carvão e, por outro lado, o mercado chinês é abastecido primordialmente com carvão a partir da Austrália. E tem custos muito mais baixos colocar o carvão australiano na China. Claro que o mercado indiano é o mercado natural para o carvão de Moçambique, uma vez que os custos de transporte são mais baixos. Daí a razão do interesse renovado de várias empresas indianas em explorar o carvão moçambicano. Por outro lado, uma parte dessas companhias indianas são grandes conglomerados empresariais que têm, dentro dos seus grupos económicos, companhias siderúrigicas, ou seja, exploram e consomem o carvão nas suas indústrias. O que permite, dentro de uma cadeia de valores dentro do mesmo grupo, rentabilizar custos.

DW África: A Rio Tinto, que é um gigante do carvão, acaba de se retirar e por outro lado entra este grupo indiano. A exploração do carvão não vai também causar prejuízos a este consórcio indiano?

FL: Vamos assistir a um corte dramático nos custos da operação. Toda a mão-de-obra que este consórcio vai utilizar na exploração não vai ter as mesmas condições que tinha agora na Rio Tinto. Os técnicos superiores não vão ter, de certeza, os salários que atualmente têm. Portanto, vai ter um grande impacto no emprego de mão-de-obra, quer qualificada, quer não qualificada. E todas as questões de higiene e segurança penso que vão ser mitigadas.

DW África: A crescente incerteza no sector de exploração do carvão está a alastrar-se a outros grandes projetos em Moçambique?

FL: Claro que isto tem impactos em todos os megaprojetos. Sempre se teve uma visão muito triunfalista sobre os megaprojetos. Sempre houve também alguma dificuldade, em termos recentes, de se fazer uma gestão correta das expectativas em relação aos megaprojetos. O que aconteceu com a Rio Tinto vai refrear esse discurso triunfalista, vai ser uma pressão sobre a opinião pública para as pessoas cairem na real e assumirem que os projetos de exploração dos recursos naturais têm um elemento de miragem muito grande. Portanto, digamos que a venda da rio Tinto introduz uma nota de realismo muito séria nas expectativas quer do Governo de Moçambique, quer dos moçambicanos que, muitas vezes, pensam que a riqueza está mesmo ali ao virar da esquina.

O problema da Rio Tinto é ainda mais relevante, porque agora há uma pressão em cima da mesa com o Governo de Moçambique que, até agora, dizia que isto era um problema das companhias e que, portanto, não iria mexer em políticas de benefícios e em políticas de isenção. Ora perante o que aconteceu com a Rio Tinto e a possibilidade de a Vale, de algum modo, fazer mudanças radicais na sua operação, há uma pressão acrescida sobre o Governo, nomeadamente em termos de matéria fiscal.

DW

Em entrevista à DW África, Fernando Lima, jornalista e diretor do jornal moçambicano “Savana”, considera que a operação representa, por um lado, o fim de um “pesadelo” para a Rio Tinto e, por outro lado, “uma nota de realismo muito séria nas expectativas, quer do Governo de Moçambique, quer dos moçambicanos”.

DW África: Como se pode explicar esta decisão da Rio Tinto?

Fernando Lima (FL): Há um problema que tem a ver especificamente com a Rio Tinto. A Rio Tinto fez uma compra que hoje, e mesmo há dois anos, quando o assunto foi analisado, se considera foi muito inflacionada, muito acima do preço. E, nas contas da Rio Tinto, esse ativo e essa venda foram altamente desvalorizados, na ordem dos 3.600 milhões de dólares. Portanto, significa que a sua venda por 50 milhões de dólares, embora seja chocante porque o projeto é muito mais valioso que isso, reflete sobretudo os problemas específicos da Rio Tinto Moçambique.

DW África: Na sua opinião, a decisão da Rio Tinto está relacionada com os elevados custos de exploração e transporte do carvão?

Mapa da exploração e transporte do carvão da província de Tete

Mapa da exploração e transporte do carvão da província de TeteDW África: A Vale está também a registar prejuízos. Poderá também seguir a mesma direção da Rio Tinto?

FL: Devemos pensar que essa é uma das possibilidades. De qualquer forma, a Vale tem utilizado outra estratégia. Por um lado, tem vindo a fazer avisos à navegação, no sentido de dizer: a operação é incomportável nos atuais termos porque acumulámos prejuízos no primeiro trimestre, acumulámos prejuízos no segundo trimestre, queremos uma renogociação das atuais condições de exploração do carvão. Também há sinais de que a Vale gostaria de vender uma parte da sua operação em Moçambique a outros interessados. Fala-se que a Vale gostaria de partilhar cerca de 1/3 das suas ações em Moçambique com outra empresa ou consórcio. E a terceira questão é que a Vale pôs em marcha um projeto alternativo: uma outra linha férrea, a linha férrea de Nacala, por onde pensa exportar o grosso do carvão e que pensa que lhe vai baixar os custos.

De qualquer forma, a exportação por Nacala – e os cálculos já foram feitos – diminui cerca de 10 dólares por tonelada a operação que é feita neste momento via Sena. Por isso, é preciso que se alterem radicalmente algumas condições, nomeadamente os custos de operação. E, por outro lado, que nos mercados internacionais o preço do carvão coque (o carvão metalúrgico) aumente para tornar a operação mais rentável.

DW África: Neste momento, a que valor está a chegar o carvão ao porto da Beira e a que valor é que seria rentável?

FL: Segundo números da Vale, só a operação de transporte custa 55 dólares por tonelada. A Vale diz que gasta cerca de 35 dólares com outros custos, nomeadamente com a mina, explosivos, combustíveis e lubrificantes. O que significa aproximadamente 90 dólares a tonelada. Ora a Vale está a vender a tonelada de carvão na Beira a cerca de 100-105 dólares a tonelada para o mercado chinês. Isto significa que praticamente não sobra dinheiro nesta operação. Tudo o que seja preços abaixo dos 120-130 dólares por tonelada são operações com prejuízo. Ou seja, quando o comboio começa a rolar a partir da mina de Moatize já está a acumular prejuízo.

Neste momento, o preço [do carvão nos mecados internacionais] é 1/3 do que era há três anos atrás.

DW África: A resolução deste problema é uma questão de tempo, de espera que o preço do carvão coque volte a subir nos mercados internacionais? E há essa possibilidade?

FL: Em termos de literatura e de previsão de mercados, não há essa previsão. Há uma contração do mercado chinês, que é o grande comprador de carvão e, por outro lado, o mercado chinês é abastecido primordialmente com carvão a partir da Austrália. E tem custos muito mais baixos colocar o carvão australiano na China. Claro que o mercado indiano é o mercado natural para o carvão de Moçambique, uma vez que os custos de transporte são mais baixos. Daí a razão do interesse renovado de várias empresas indianas em explorar o carvão moçambicano. Por outro lado, uma parte dessas companhias indianas são grandes conglomerados empresariais que têm, dentro dos seus grupos económicos, companhias siderúrigicas, ou seja, exploram e consomem o carvão nas suas indústrias. O que permite, dentro de uma cadeia de valores dentro do mesmo grupo, rentabilizar custos.

DW África: A Rio Tinto, que é um gigante do carvão, acaba de se retirar e por outro lado entra este grupo indiano. A exploração do carvão não vai também causar prejuízos a este consórcio indiano?

FL: Vamos assistir a um corte dramático nos custos da operação. Toda a mão-de-obra que este consórcio vai utilizar na exploração não vai ter as mesmas condições que tinha agora na Rio Tinto. Os técnicos superiores não vão ter, de certeza, os salários que atualmente têm. Portanto, vai ter um grande impacto no emprego de mão-de-obra, quer qualificada, quer não qualificada. E todas as questões de higiene e segurança penso que vão ser mitigadas.

DW África: A crescente incerteza no sector de exploração do carvão está a alastrar-se a outros grandes projetos em Moçambique?

FL: Claro que isto tem impactos em todos os megaprojetos. Sempre se teve uma visão muito triunfalista sobre os megaprojetos. Sempre houve também alguma dificuldade, em termos recentes, de se fazer uma gestão correta das expectativas em relação aos megaprojetos. O que aconteceu com a Rio Tinto vai refrear esse discurso triunfalista, vai ser uma pressão sobre a opinião pública para as pessoas cairem na real e assumirem que os projetos de exploração dos recursos naturais têm um elemento de miragem muito grande. Portanto, digamos que a venda da rio Tinto introduz uma nota de realismo muito séria nas expectativas quer do Governo de Moçambique, quer dos moçambicanos que, muitas vezes, pensam que a riqueza está mesmo ali ao virar da esquina.

O problema da Rio Tinto é ainda mais relevante, porque agora há uma pressão em cima da mesa com o Governo de Moçambique que, até agora, dizia que isto era um problema das companhias e que, portanto, não iria mexer em políticas de benefícios e em políticas de isenção. Ora perante o que aconteceu com a Rio Tinto e a possibilidade de a Vale, de algum modo, fazer mudanças radicais na sua operação, há uma pressão acrescida sobre o Governo, nomeadamente em termos de matéria fiscal.

DW

No comments:

Post a Comment